Ein neues Jahrzehnt ist angebrochen und ein solches Ereignis steht stets im Zeichen von Veränderungen. Sowohl auf beruflicher als auch persönlicher Ebene. Doch auch in Bezug auf das Umsatzsteuergesetz (UStG) wurde der Beginn des neuen Jahrzehnts zum Anlass genommen, einzelne Gesetze in Bezug auf den Online Handel zu überdenken.

So kommen einige Veränderungen auf Online Händler, die das Amazon FBA Programm nutzen, zu. Teilweise mit weitreichenden Auswirkungen.

Wir fassen in diesem Artikel zusammen, was sich in Bezug auf den Online Handel im FBA Programm umsatzsteuerrechtlich verändert und welche Folgen sich für Online Händler daraus ergeben. Von den Quick Fixes, über die Marktplatzhaftung in Frankreich bis hin zum Brexit gilt es nun sich auf diese Veränderungen vorzubereiten.

1. Quick Fixes und die Auswirkungen für den Online Handel mit Amazon

Bereits im September 2019 wurden die Quick Fixes der EU-Mehrwertsteuerreform für das kommende Jahr definiert und vorgestellt. Der Begriff „Quick Fixes“ täuscht dabei sehr, da er die Änderungen zunächst marginal klingen lässt, was sie bei weitem nicht sind. Bei den Quick Fixes handelt es sich um die ersten Änderungen seitens der Mehrwertsteuersystemrichtlinie (MwStSystRL).

Viele Amazon Händler haben irgendwann mal kurz oder aus Versehen den „PAN-EU Knopf“ bei Amazon aktiviert oder lagern seit geraumer Zeit innerhalb des CEE Programms in Polen und Tschechien. Die Gründe: Steigerung der Verkäufe oder Senkung der Gebühren. Die Folge: Umsatzsteuerpflichten in den einzelnen europäischen Ländern.

Selbst wenn diese Funktion schnell wieder deaktiviert wurde, wurde eine Umsatzsteuerpflicht bereits ausgelöst. Vielen Online Händlern ist schlichtweg nicht bewusst, dass die Lagerung in paneuropäischen Ländern bzw. das Reißen der Lieferschwelle auch eine Steuerschuld in eben diesen auslöst. Daher sollte sich jeder Online Händler zu jeder Zeit bewusst sein welche Lagerbestände er in welchen Ländern hat.

Neben der Registrierung und den Umsatzsteuervoranmeldungen in den entsprechenden Bestimmungsländern, werden mit der Aktivierung der Lager auch die innergemeinschaftlichen Verbringungen (§6a UStG) ausgelöst. Und genau diese stellen seit Inkrafttreten der Quick Fixes eine riesige Kostenfalle für Online Händler dar.

1.1 Innergemeinschaftliche Verbringungen und die Quick Fixes

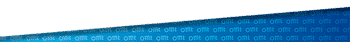

Ab 2020 sind grenzüberschreitende Verbringungen (besser bekannt als innergemeinschaftliche Verbringungen) umsatzsteuerrechtlich relevant! Zwar waren diese auch vorher schon umsatzsteuerlich relevant, allerdings wurden sie mit 0% besteuert. Wenn Du in der Vergangenheit umsatzsteuerrechtlich falsch gehandelt hast, musst Du von nun an Umsatzsteuer auf diese Verbringungen zahlen.

Eine innergemeinschaftliche Verbringung entsteht, wenn durch Amazon Ware aus einem FBA Lager in ein anderes FBA Lager verschickt wird. Das macht Amazon proaktiv auf Grund interner Analysen, ohne dass Du Einfluss auf diesen Vorgang nehmen kannst. Hier kann es sich schnell um Warenwerte von mehreren tausend Euro handeln.

Geld verdienst Du mit dieser Warenbewegung nicht, da Du sie ja im Prinzip an Dich selbst sendest. Die innergemeinschaftlichen Verbringungen findest Du in deinem Transaktionsbericht.

Steuerliche Beachtung findet dieser Vorgang nichtsdestotrotz und die Warenbewegungen müssen mit Hilfe von Proformarechnungen den jeweiligen Finanzämtern gemeldet werden. Allerdings waren diese innergemeinschaftlichen Verbringungen steuerfrei, zumindest sofern Du eine gültige USt-ID in den jeweiligen Ländern besitzt! Falls nicht, konnten sie rückwirkend steuerfrei gemeldet werden.

Durch die Quick Fixes hat sich dieser Umstand seit Januar 2020 geändert. Besitzt Du keine gültige Umsatzsteueridentifikationsnummer in den einzelnen Ländern, musst Du auf eben diese Verbringungen „innerhalb Deines Unternehmens“ Umsatzsteuer zahlen (In unserem Beispiel hast Du einen Verlust von 2.300 €.). Und das auf jede Verbringung, die in dem Zeitraum in dem du keine gültige USt-ID hattest, angefallen ist.

1.2 Voraussetzungen für steuerfreie innergemeinschaftliche Verbringungen

Seit Beginn des Jahres müssen bestimmte Voraussetzungen erfüllt werden, damit diese Warenlieferungen zwischen Deinen eigenen Lagern weiterhin steuerfrei für Dich bleiben:

- Eine „Zusammenfassende Meldung“ (ZM) ist zwingend erforderlich

- Zum Zeitpunkt der Verbringung muss der Händler bereits über eine gültige UStID Nummer im Bestimmungsland verfügen

Gerade Punkt 2. stellt Online Händler und Steuerberater gleichermaßen vor Herausforderungen, denn es ist nicht möglich eine USt Registrierung auf ein bestimmtes Datum ZURÜCK ZU DATIEREN.

Sprich, wer ab dem 01.01.2020 noch keine gültige USt ID in Ländern hat, in denen es zu innergemeinschaftlichen Verbringungen kommt, muss dort Steuern auf die Warenverlagerung zahlen. Dies kann wie im oberen Beispiel teuer werden. Du lagerst bereits seit 1,5 Jahren in PL und CZ (dem CEE Programm) und bist dort nicht steuerlich registriert? Dann musst Du nicht nur die Umsatzsteuer rückwirkend melden und die entsprechende Steuerschuld begleichen, sondern neben den Versäumnisgebühren und Zinsen auch noch die rückwirkenden innergemeinschaftlichen Verbringungen versteuern.

In diesem Zusammenhang ist Zeit buchstäblich Geld. Denn je mehr Zeit ins Land geht, desto mehr Warenverbringungen, auf die Du unnötiger Weise Steuern zahlen musst, können stattfinden.

1.3. Selbstschutz durch Überprüfung der Lagerbestände

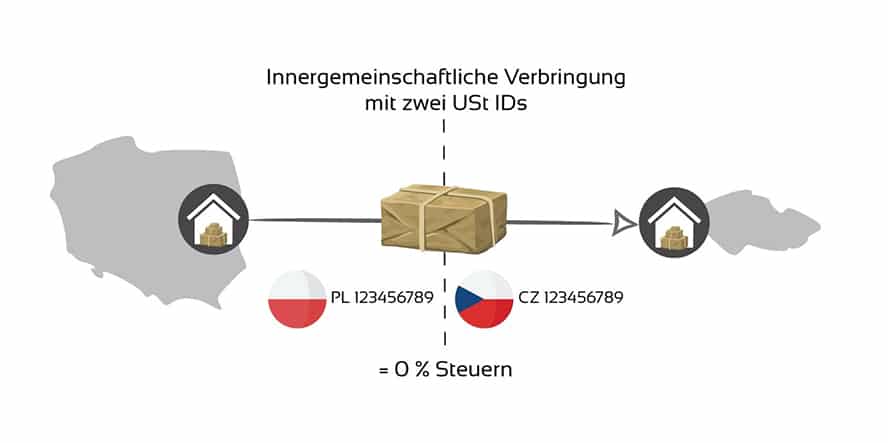

Es gibt eine schnelle und einfache Möglichkeit, wie Du nachsehen kannst, wo aktuell Ware von Dir lagert.

Deswegen hier der Weg zur Selbstkontrolle:

Geh dafür in Deinen Amazon Seller Account und befolge folgende Schritte, damit Du einen Überblick über Deine Lagerbestände in den einzelnen Ländern bekommst.

- Gehe auf „Berichte“

- Dann auf „Versand durch Amazon“

- Links in der Leiste findest Du „Monatsprotokoll Lagerbestand“

- Hier kannst Du dann eine CSV Datei ziehen für einen bestimmten Zeitraum

- Filter in der CSV Datei nach den „Sellable“ Produkten, so findest Du eine Aufstellung, die Dir anzeigt, in welchem Land Du wie viele zu verkaufende Produkte lagerst.

Die Grafik zeigt Dir den Click-Pfad im Amazon Seller Central. Die CSV Datei zeigt Dir auf einen Blick in welchen Ländern aktuell Waren von Dir lagern. Tauchen dort Länder auf, von denen Du nicht ausgegangen bist dort zu lagern, gilt es umgehend zu handeln. Die Probleme werden sich im Laufe der Zeit nicht in Luft auflösen, sondern eher potenzieren.

Exkurs: Nicht erschrecken, wenn Du in diesem Bericht vereinzelt „Unsellable“ Produkte in den EU-Ländern findest. Diese sind von der Problematik ausgeschlossen, denn Amazon lagert vereinzelt Retouren in diesen Ländern zwischen.

Natürlich kannst Du auch über die Transaktionsberichte sehen, was mit Deinen Produkten passiert ist. Sprich, Du siehst die Verbringungen zwischen den Länderübergreifenden Amazon-Lagern sowie die Startversandländer Deiner Verkäufe.

2. Marktplatzhaftung in Frankreich ab 2020 – Ust ID ja oder nein?

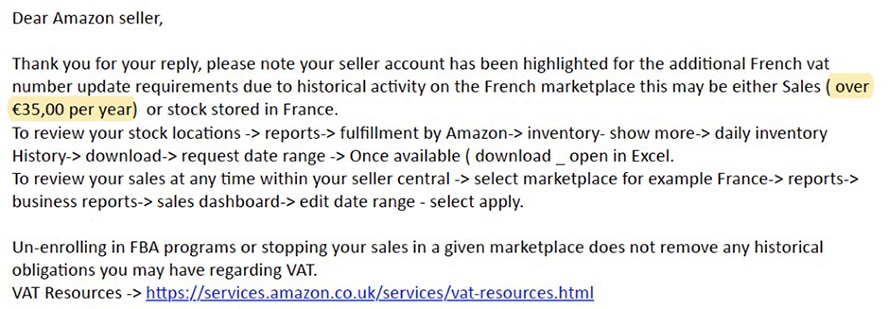

Zunehmend werden immer mehr Online Händler von verschiedenen Marktplätzen dazu aufgefordert, sich umsatzsteuerrechtlich in Frankreich zu registrieren, obwohl sie dort nach europäischem Recht gar nicht steuerpflichtig sind.

Das bedeutet, Sie haben bisher NICHT in Frankreich gelagert und auch die Lieferschwelle NICHT überschritten. Verständlicherweise sorgt das unter Händlern für Verwirrung, denn im Grunde wurde keine Umsatzsteuerpflicht ausgelöst. Wenn Du der Aufforderung seitens Amazons nicht nachkommst, musst Du mit einer Sperrung für den französischen Marktplatz rechnen.

Grund für die vermehrten Anschreiben seitens Amazons ist, dass ab Januar 2020 in Frankreich die sogenannte Marktplatzhaftung greift, ähnlich der, die seit Oktober 2019 in Deutschland seine Anwendung findet. Diese besagt, dass Online Händler auf dem deutschen Marktplatz nur aktiv sein dürfen, wenn Sie vorweisen können, dass sie ihren Umsatzsteuerpflichten rechtmäßig nachkommen.

Frankreich ist in der Sperrung von Amazon Händlern allerdings sehr willkürlich und schreibt auch Online Händler an, die in Frankreich noch keine Steuerpflicht ausgelöst haben, sondern nur auf dem Marktplatz verkaufen. Nachrichten wie unten runden die Verwirrung ab. Hat Amazon da eine “0” vergessen oder liegt die Lieferschwelle jetzt bei 35,00€?!

Die Nachrichten rund um die französische Marktplatzhaftung sind verwirrend und Amazon tut sein Bestes um noch mehr Verwirrung zu stiften. Verlass Dich daher nicht auf Mitteilungen seitens Amazon, sondern prüfe Deine Steuerpflicht selber.

Amazon möchte so sicherstellen, dass Du korrekt Umsatzsteuerlich gemeldet bist und der Marktplatz somit keine Haftung für Umsatzsteuerausfälle aus Deinem Online Handel übernehmen muss. Ab dem Jahr 2022 gibt es die Gesetzgebung der Marktplatzhaftung in allen europäischen Staaten, bisher haben nur Deutschland und Frankreich mit der Umsetzung begonnen.

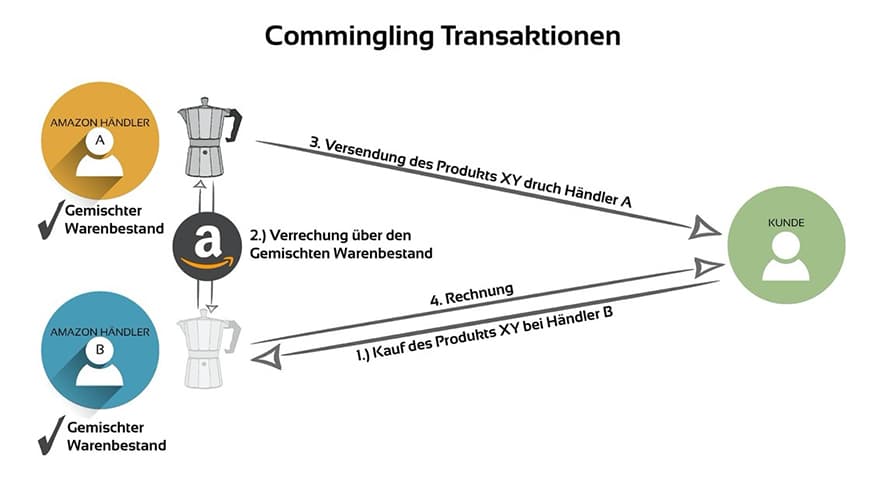

3. Commingling Transaktionen oder besser bekannt als gemischter Warenbestand

Ein wirklich komplexes Thema ist der sogenannte gemischte Warenbestand, der auch die laufende Buchhaltung vor eine echte Herausforderung stellt. Hier denkt Amazon wie so oft zunächst an seine Kunden und kein Stück an seine Händler und die damit einhergehenden steuerlichen Auswirkungen und Schwierigkeiten.

Durch den gemischten Warenbestand kann Amazon eine möglichst schnelle Warenlieferungen garantieren.

Wie in dem Schaubild oben dargestellt, bestellt der Kunde bei Händler B ein Produkt, wobei Händler B die Ware aktuell nicht vorrätig hat. In diesem Fall reagiert Amazon und greift auf Händler A zurück, der das selbe Produkt im Sortiment hat und versendet es von ihm aus direkt an den Kunden. Der Kunde bekommt davon nichts mit und erhält lediglich das Produkt, das er bestellt hat.

Nun muss dieser Tatbestand bürokratisch ausgeglichen werden, wobei Amazon sein Bestes tut, dies durch Intransparenz zu erschweren. Der Vorgang wird unter „Commingling Transaktionen“ lediglich im Transaktionsbericht aufgeführt und das auch erst seit kurzem.

Das Problem mit dieser Transaktion ist, dass Amazon hierbei nicht beachtet, ob auch grenzübergreifend gehandelt wird und Du als Händler in dem entsprechenden Land eventuell Vorsteuerabzug berechtigt wärst. Weiterhin gelingt es dem Onlinemarktplatz noch nicht die Rechnung/Gutschrift für diese Warenbewegung zur Verfügung zu stellen, ohne die Du ohnehin keine Vorsteuer geltend machen kannst. Du solltest Dich in jedem Fall informieren, inwiefern die Commingling Transaktionen Dich auch betreffen.

4. Der Brexit, was wird sich für FBA Händler ändern?

Wir wollen Dir möglichst kurz und verständlich erklären was sich durch den Brexit für das FBA Programm von Amazon ändert. Momentan ist das auch noch problemlos möglich, denn erstmal ändert sich für den Online Handel NICHTS.

Großbritannien ist am 31.01.2020 um 00:00 Uhr endgültig aus der EU ausgetreten. Da aber bis Ende des Jahres 2020 noch eine Übergangsphase läuft, bleibt in dieser Zeit die Gesetzgebung gleich der die galt, als GB noch Teil der europäischen Union war. In dieser Übergangsphase wird GB noch wie ein EU-Mitgliedsstaat behandelt. Bis Ende des Jahres müssen nun Vereinbarungen über Zölle, Steuern, etc. ausgehandelt werden, um darüber zu entscheiden, wie sich die Gesetzgebung ab dem 01.01.2021 verhält.

Nun aber noch einige Worte zum möglichen harten Brexit und den sich daraus ergebenen Änderungen. Denn auch ein No-Deal-Brexit ist immer noch im Bereich des Möglichen.

In diesem Fall würde Großbritannien umsatzsteuerrechtlich wie die Schweiz behandelt, mit der Ausnahme, dass es in England auch ein Amazon Warenlager gibt, was in der Schweiz nicht der Fall ist.

Für Dich als Amazon Händler würde das bedeuten, dass Sendungen aus einem paneuropäischen Lager nach GB ohne Umsatzsteuer ausgeführt werden müssen, so wie bei der Schweiz. Darauf solltest Du Dich unbedingt vorbereiten.

5. Zusammenfassung

Zusammenfassend ist zu sagen, dass die Entwicklungen in Bezug auf das Umsatzsteuerrecht in Europa im Hinblick auf Amazon mit Spannung verfolgt werden dürfen und etwaige Folgen noch nicht gänzlich abzusehen sind.

Gerade bei den Quick Fixes zeichnet sich momentan noch viel Unwissenheit für die Dringlichkeit der ordnungsgemäßen Registrierung in den paneuropäischen Ländern ab. Der PAN EU Knopf bei Amazon ist schnell gedrückt, nur dauert eine Registrierung je nach Land ein paar Monate, dadurch werden zwangsläufig zu hohe Steuerausgaben auf Dich zukommen, wenn Du den Vorgang falsch angehst.

Daher dient dieser Artikel als Appell an Dich, die jeweiligen Veränderungen auf dem Schirm zu haben und zu prüfen inwiefern sie Dich betreffen. Kontrolliere Deinen Lagerbestand in Bezug auf die Quick Fixes und ob eine Registrierung in Frankreich eventuell bald auf Dich zukommt bzw. schon längst fällig ist. Weiterhin solltest Du auf den gemischten Warenbestand verzichten und dadurch nicht Gefahr laufen, dass Amazon eine Umsatzsteuerpflicht für Dich auslöst, ohne dass Du davon erfährst.

Für Online Händler, die in Großbritannien lagern oder den englischen Marktplatz bedienen, werden die kommenden Jahre definitiv spannend, aber da sich das gesamte Brexit Thema bereits seit Juni 2016 zieht, wird davon ausgegangen, dass jede Entscheidung die in naher Zukunft getroffen wird, keine direkten fundamentalen Änderungen mit sich bringt.

Wenn Du mehr rund um das Thema Umsatzsteuer und Online Handel erfahren möchtest, melde Dich gerne bei der countX GmbH und sie beantwortet Dir alle Deine Fragen.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen