Der Online Handel und in diesem Zusammenhang Amazon interne Programm „Fulfillment by Amazon“ erfreut sich dieser Tage enormer Zuwachsraten. Unter dem Label „FBA“ nimmt Amazon Dir als Online Händler die vollständige Versandlogistik ab, sodass Du Dich auf Produktentwicklung und –platzierung konzentrieren kannst. Nicht ganz! Ein wichtiger und entscheidender Punkt, der bei vielen startenden Händlern unterschätzt wird und wenig Beachtung findet, ist die Buchhaltung sowie die nationale und internationale VAT Compliance oder einfach ausgedrückt: Die Umsatzsteuer.

Hier korrekt aufgestellt zu sein, sprich bei der korrekten Anmeldung und Abführung der Umsatzsteuer, stellt das Fundament einer erfolgreichen Unternehmung dar und bestimmt zudem die Skalierbarkeit eben dieser. Doch die Einfachheit der Übergabe der Logistik an Amazon birgt genau in diesem Bereich viele Tücken und Fallstricke für Dich als Online Händler. Wir klären auf.

Ab wann entsteht für Online Händler eine Steuerpflicht im Ausland

Die Umsatzsteuer (USt) ist eine Steuer, die auf den Verkauf bzw. den Austausch von Produkten und Dienstleistungen von Unternehmen erhoben wird. Im Online Handel ist vielen Händlern aber nicht klar, wo diese Umsatzsteuer anfällt und welches Land Anspruch auf die zu zahlende Umsatzsteuer für unterschiedliche Lieferungen hat, sobald man grenzüberschreitend tätig ist und in Länder außerhalb Deutschland versendet.

Das Konzept von Amazon zielt eben genau darauf ab, dass Du in ganz Europa Marktplätze nutzen kannst und auch grenzüberschreitend aus Deutschland Deine Produkte in benachbarte Länder liefern lassen kannst. Hier ist es wichtig zu wissen, ab wann Du in den einzelnen Ländern umsatzsteuerpflichtig wirst. Zwei Szenarien spielen eine entscheidende Rolle:

- Du aktivierst die Lagerung im Ausland

- Du überschreitest mit Sendungen eine sogenannte Lieferschwelle

Trifft eines der beiden Szenarien zu, wirst Du automatisch umsatzsteuerpflichtig in dem jeweiligen Land, was Dich in die Pflicht nimmt entsprechend zu handeln. Bestenfalls hast Du vorher schon eine Umsatzsteueridentifikationsnummer (Ust-ID) beantragt und musst dann in der Folge Deine Rechnungen mit der Umsatzsteuer des jeweiligen Landes ausweisen und monatlich Deine Umsätze an das auswertige Finanzamt melden und abführen. Aber der Reihe nach.

1. Lagerung im Ausland

Gehen wir zunächst von der Lagerung aus. Amazon bietet Dir schnell an in das sogenannte CE-Programm einzusteigen bzw. drängt Dich förmlich dazu. Das CE-Programm umfasst die Lagerung in Tschechien und Polen, dessen Nutzung für Amazon deutlich kostengünstiger in der Logistik ist. Auf Grund dessen schlägt Amazon, sofern Du nur die Lagerung in Deutschland nutzt, eine Strafgebühr von 0,50 € pro Lieferung auf ihre Gebühren drauf.

Bei einem hohen dreistelligen bzw. vierstelligen Wert an monatlichen Lieferungen, kannst Du die Mehrkosten leicht hochrechnen. Von daher scheint die Nutzung der Lagerländer Polen und Tschechien für beide Seiten sehr attraktiv. Auch wenn der Versand weiterhin hauptsächlich nach Deutschland stattfindet.

Die Hürde, um die Lagerung in Polen und Tschechien zu aktivieren, ist dabei buchstäblich ein Häkchen in Deinem Seller Account. Wird dieses aktiviert, verschickt Amazon Deine Waren in die jeweiligen Lager im Ausland, ohne dass Du Einfluss auf diesen Prozess nehmen kannst. Die Folge: Du zahlst weniger Gebühren an Amazon, wirst im Umkehrschluss aber in Polen und Tschechien steuerpflichtig, da die Lagerung im Ausland dem Betreiben einer Betriebsstätte gleicht.

Genauso verhält es sich mit dem Aktivieren des PAN EU Programms, durch das Du Deine Lagerung auf mehere Länder in der EU ausweitest. Zum paneuropäischen Raum zählen die folgenden europäischen Länder:

- Deutschland

- Frankreich

- Spanien

- Großbritannien

- Italien

- Polen

- Tschechien

Sobald Dein Unternehmen in diesen Ländern lagert, erhältst Du dort auch jeweils den Prime Status bei Amazon und kannst so natürlich Deinen Absatz steigern. Doch auch hier wirst Du im Umkehrschluss in jedem der oben aufgeführten Länder steuerpflichtig und musst als grenzüberschreitend tätiger Online Händler entsprechend handeln.

Amazon nimmt Dir zwar europaweit die gesamte Logistik ab, in diesem Zusammenhang aber nicht die VAT Compliance (Einhaltung der umsatzsteuerlichen Richtlinien in der EU). Dass dieser Schritt, die Expansion der Lagerung ins Ausland, steuerrechtliche Folgen nach sich zieht, ist vielen Händlern schlichtweg nicht bewusst. Auch wenn man davon ausgehen sollte, dass das unternehmerische Handeln es verlangt auch diesen Bereich auf dem Schirm zu haben, beweist die Praxis immer wieder das Gegenteil.

2. Lieferschwellen und Lieferschwellenverzicht

Lieferschwellen kommen in dem Konstrukt des Online Handels dann zum Tragen, wenn es zu länderübergreifenden Lieferungen kommt.

Bei Lieferschwellen handelt es sich um Versandhandelsregelungen, die besagen ab welchem Grenzwert die Umsatzsteuer nicht mehr im Ursprungsland anfällt, sondern im Bestimmungsland. Denn eigentlich zieht bei der Umsatzsteuer das Ursprungsprinzip, alerdings kann das Ursprungsprinzip durch eine Lieferschwellenüberschreitung ausgehebelt werden. Das bedeutet: Du versendest innerhalb eines Jahres Waren in einem Wert über einer gewissen Schwelle, musst Du sie nicht mehr in Deutschland (dem Ursprungsland) versteuern, sondern im jeweiligen Zielland (dem Bestimmungsland).

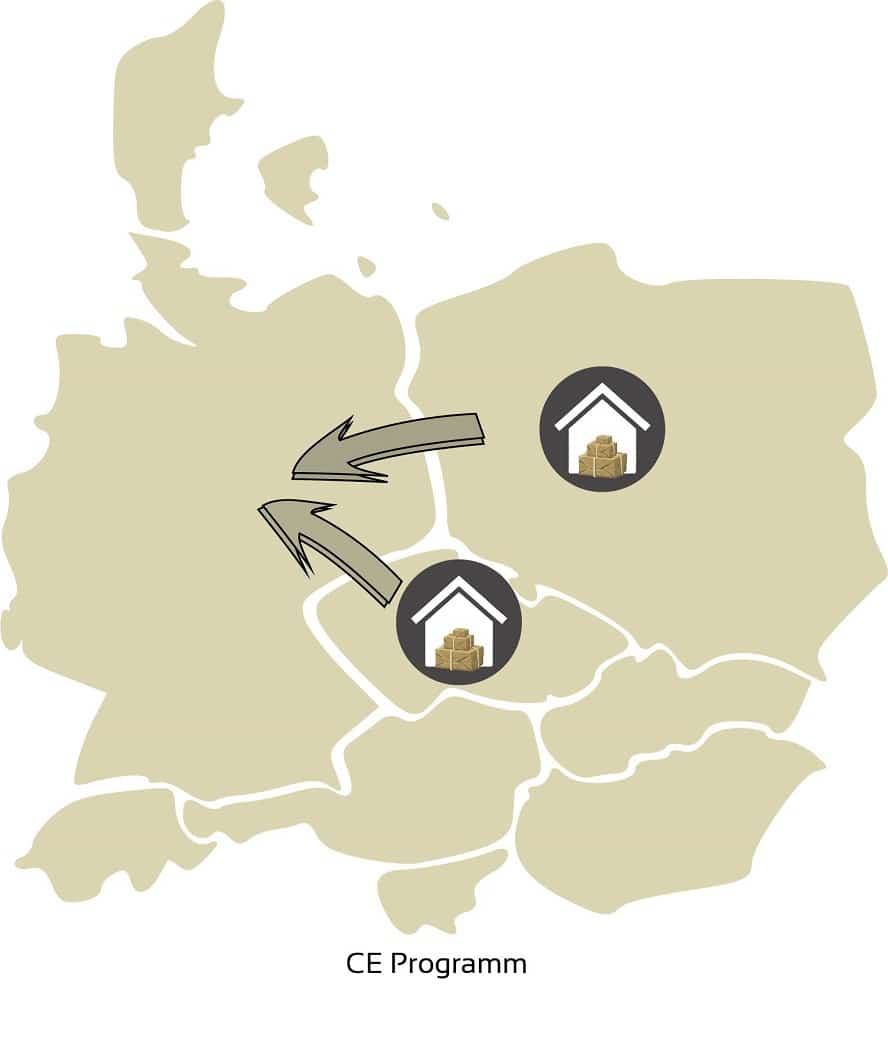

Hierbei handelt es sich um das zweite Szenario, durch das Du umsatzsteuerpflichtig im Ausland werden kannst. Diesmal auch ohne in dem entsprechenden Land zu lagern. Wenn eine Lieferschwelle in ein Nachbarland überschritten wird, wirst Du in diesem Land automatisch umsatzsteuerpflichtig. Die Lieferschwelle von Deutschland beträgt beispielsweise 100.000 €, die von Österreich nur 35.000 €. Alle aktuellen Lieferschwellen in- und außerhalb der EU siehst Du unten.

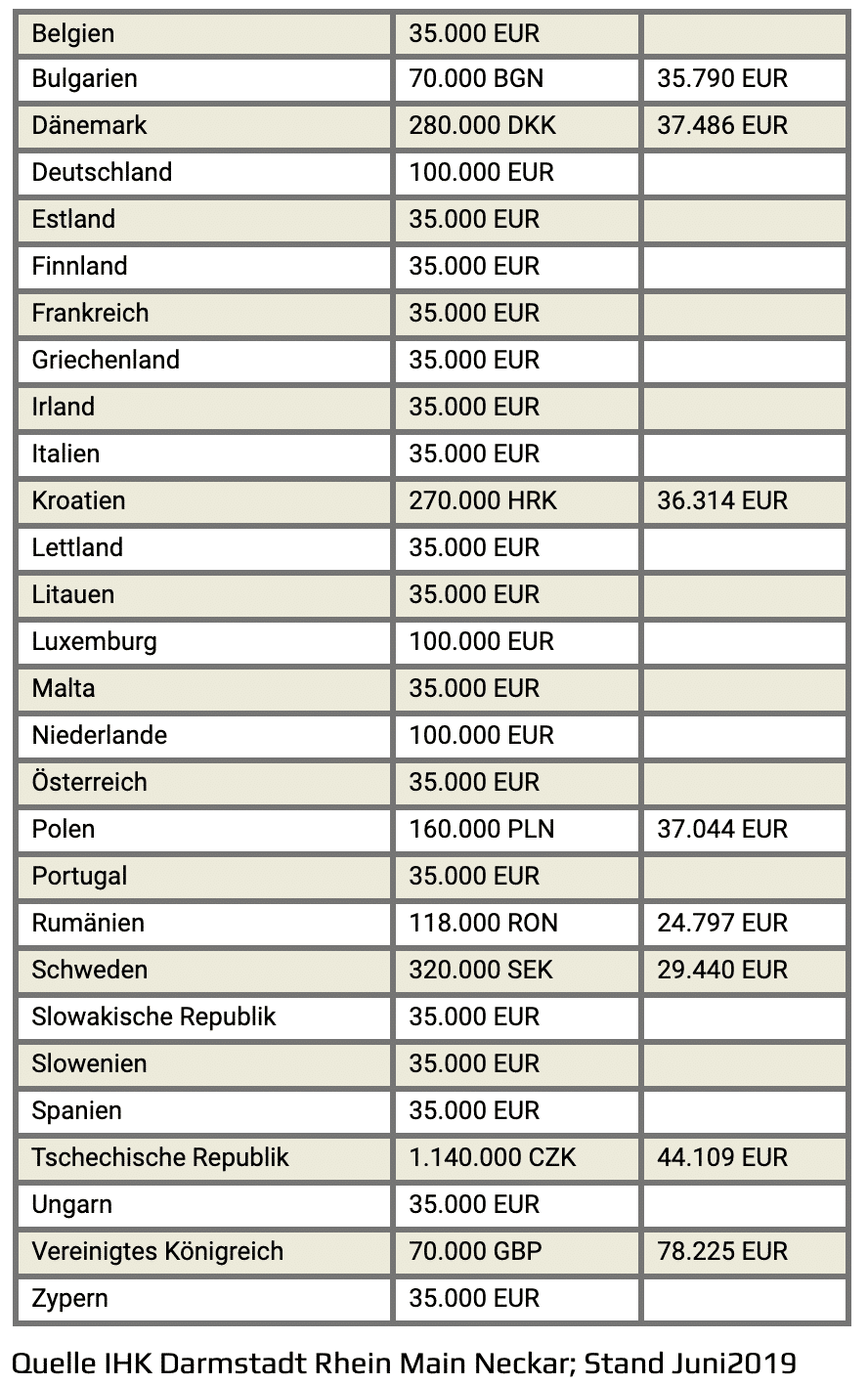

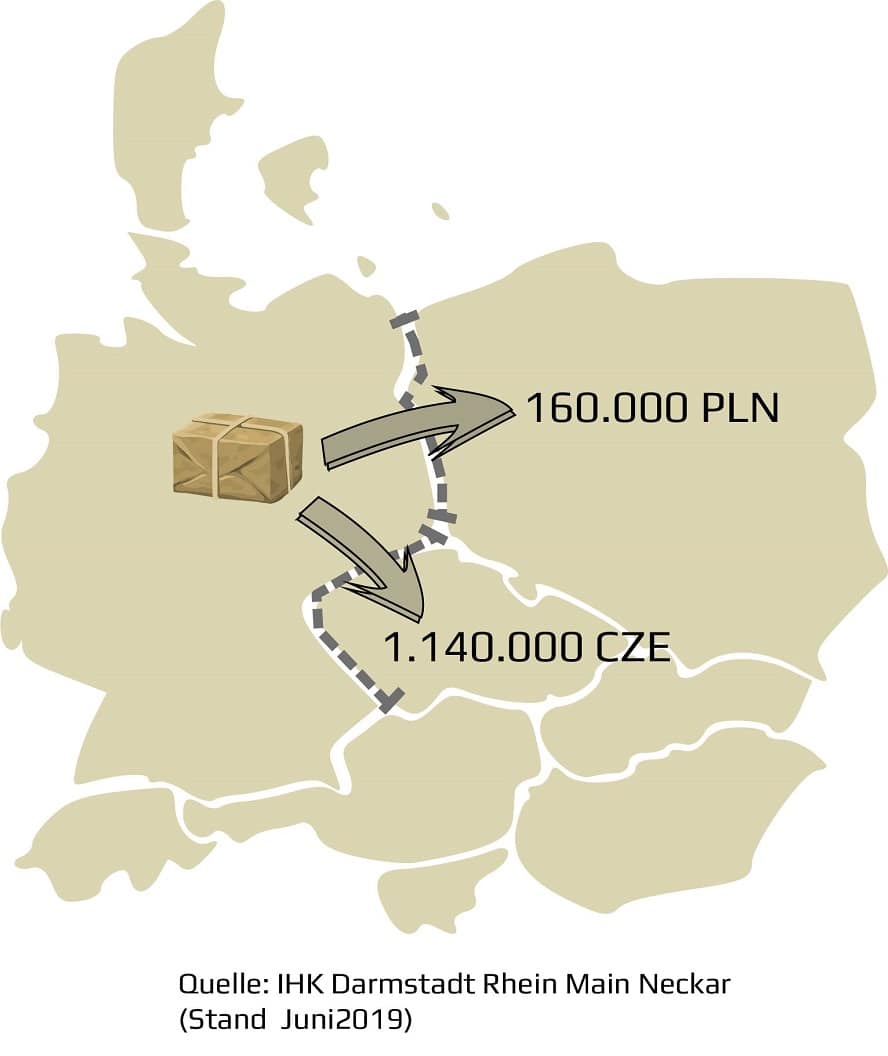

Und jetzt wird es kompliziert. Wenn Du das CE Programm nutzt, sprich u.a. in Polen und lagerst, Deine Verkäufe aber nur nach Deutschland versenden möchtest, gilt laut europäischem Steuerrecht auch hier das Ursprungsprinzip. Deine Verkäufe müssen in Polen versteuert werden, bei einem Steuersatz von 23%. Diese erhöhte Steuerlast kannst Du umgehen, in dem Du auf die Lieferschwelle verzichtest, um von vornherein von dem geringeren Steuersatz von 19% in Deutschland zu profitieren.

Nichtsdestotrotz musst Du Dich beim polnischen Finanzamt umsatzsteuerrechtlich registrieren, um das dortige Finanzamt über Warenbewegungen in dem Land zu informieren. Du kannst die Lieferschwelle also für Dich spielen, um die Steuersätze so wirtschaftlich wie möglich für Dich zu nutzen. Prinzipiell kann auf eine Lieferschwelle auch rückwirkend verzichtet werden, sofern Du mit der Beantragung der jeweiligen USt-ID zu spät dran bist.

Leider funktioniert gerade im besagten Beispiel Polen, dessen wir uns im Beispiel bedient haben, das Ganze nicht so einfach. Und zwar kannst Du in Polen nur in die Zukunft auf die Lieferschwelle verzichten und dies immer nur für den nächsten Monat. In allen anderen paneuropäischen Ländern ist dies noch rückwirkend möglich. Du merkst an Hand kleinerer Vorgänge, die in diesem Prozess nur an der Oberfläche kratzen, dass es wichtig ist hier kompetent vertreten zu werden, um die Skalierbarkeit Deines Unternehmens nicht zu gefährden.

Bei der Wahl Deines Umsatzsteuerservices solltest Du darauf achten, dass eine Lieferschwellenüberwachung mit angeboten wird, denn in diesem Fall wird Dir Bescheid gegeben, sobald Du kurz vor der Lieferschwellenüberschreitung stehst. So hast Du noch genug Zeit zu reagieren und eine USt-ID bei dem jeweiligen Finanzamt zu beantragen.

Beantragung der Umsatzsteuer Identifikationsnummer

Nun ist durch oben beschriebene Szenarien eine Steuerpflicht im Ausland entstanden und Du bist Dir dessen auch bewusst. Dieses Bewusstsein ist, auch wenn es auf den ersten Blick logisch erscheint, durchaus viel Wert. Denn bei einer aufkommenden Steuerpflicht sollte man dringend vorausschauend handeln und sein Unternehmen für den Eintritt vorbereiten.

Das bedeutet, Du benötigst vor dem Eintritt der Steuerpflicht in dem Land eine Umsatzsteuer Identifikationsnummer, um unmittelbar nach dem Eintritt Deine Umsätze mit der jeweiligen Umsatzsteuer des Ziellandes ausweisen und melden zu können. Die USt ID ist die eindeutige umsatzsteuerliche Kennzeichnung Deines Unternehmens innerhalb der Europäischen Union (EU). Aus welchem Land die USt ID stammt kannst Du immer gleich auf den ersten Blick erkennen, da die Buchstaben des jeweiligen EU Ländercodes die ersten zwei Stellen der USt ID bilden. Auf ihrer Existenz beruht weiterhin das Bestimmungslandprinzip, welches die Besteuerung regelt.

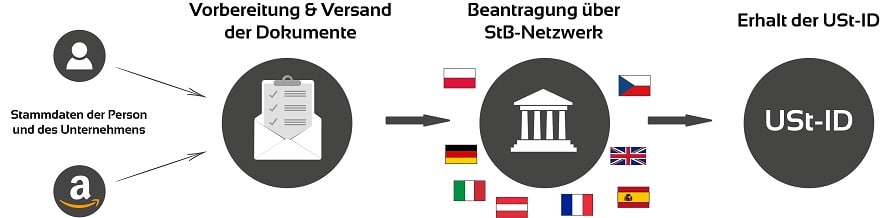

In Deutschland wird die Umsatzsteuer Identifikationsnummer nach § 27a Umsatzsteuergesetz geregelt und vom Bundeszentralamt für Steuern vergeben. In den meisten Ländern läuft die Registrierung über das Finanzamt. Es ist zu empfehlen für die Registrierung und die Meldungen einen Umsatzsteuerservice in Anspruch zu nehmen. Da die Registrierungen meistens nur in der Landessprache erfolgen können und es viele Besonderheiten zu beachten gibt, bzw. ein Steuerberater vor Ort notwendig ist.

Beispielsweise ist die Beantragung einer einfachen USt ID in Spanien mit sehr hohem bürokratischem Aufwand verbunden und kann bis zu drei Monate dauern, wenn man den Vorgang von vorneherein korrekt durchführt. Andernfalls kann sich der Prozess auch bis zu 12 Monate ziehen.

In Bezug auf Spanien bedeutet das, dass wenn Du die Lieferschwelle nach Spanien überschreitest oder vor hast in Spanien zu lagern, Du im besten Fall 3 – 4 Monate vorher über diesen Umstand Bescheid weißt, um dementsprechend die vorbereitenden Schritte einleiten zu können und rechtzeitig eine Umsatzsteuer-Identifikationsnummer beantragst.

Umsatzsteuervoranmeldungen im Ausland

Sobald Du in einem Land bist im Besitz einer USt-ID, bist zu von diesem Moment an verpflichtet monatlich oder vierteljährlich Umsatzsteuervoranmeldungen in diesem Land abzugeben. Bei der Umsatzsteuer handelt es sich um eine Jahressteuer. Die monatlichen Meldungen sichern zum einen das Zahlungsausfallrisiko des entsprechenden Staates ab und verschafft ihm noch einen Zinsvorteil. Für den Unternehmer verteilt sich zudem die Steuerlast auf das gesamte Geschäftsjahr.

Warum ist es aber nun so wichtig eine USt-ID zu beantragen, bevor die Steuerpflicht im Ausland greift? Fällt die Steuerpflicht zu spät auf bzw. man ist sich dessen nicht bewusst und man hat keine gültige USt-ID für das Land in dem man steuerpflichtig ist, begeht man dort schlichtweg Steuerhinterziehung. Fehlende Umsatzsteuermeldungen im Ausland über mehrere Monate bis hin zu mehreren Jahren hinweg ist in der Praxis leider kein Einzelfall. Die Folge: Steuerrechtliche und zum Teil strafrechtliche Verfolgung, Säumniszuschläge und Verzugszinsen die je nach Schwere des Vergehens im fünfstelligen Bereich landen können.

Falls Deine USt Voranmeldungen am Ende des Jahres nicht mit Deiner Steuererklärung übereinstimmen, kann es zudem zu unangenehmen Prüfungen seitens der Finanzämter kommen. Daher nochmals unser Tipp: Wende Dich an einen Profi und versuche Dich nicht selber an einem komplexen Thema wie der Umsatzsteuer. Stelle zudem sicher, dass Dein Steuerberater bzw. der Service, den Du beauftragst, Erfahrungen im Umgang mit der internationalen VAT Compliance und dem E-Commerce hat.

Fazit

Alles in allem gibt es viel zu bedenken, bevor Du in den Onlinehandel einsteigst, aber es kann sich lohnen und man kann hohe Umsätze erzielen. Was in Bezug auf einen erfolgreichen Online Handel die wenigsten auf dem Schirm haben, ist die korrekt geführte VAT Compliance. Verständlich, denn diese bringt Dich in Bezug auf Verkäufe in Deinem Business nicht voran. Allerdings bestimmt sie die Skalierbarkeit Deines Unternehmens maßgeblich und kann Dir später geschäftsgefährend um die Ohren fliegen.

Wenn Du Dich mit dem Thema Online Handel beschäftigst oder bereits eingestiegen bist, baue Dein Business von vornherein richtig auf, wobei die steuerrechtlich korrekt geführte Basis Dein Fundament darstellt, das nicht bröckeln darf. Dazu gehört in Deutschland eine ordentliche geführte Buchhaltung, eine korrekte Rechnungserstellung und die korrekt abgeführte Umsatzsteuer. In Deutschland sowie der gesamten EU.

Zwei von drei dieser Punkte erfüllt die JuMa GmbH. Hierbei handelt es sich um eine Komplettlösung für Online Händler, die sich darauf spezialisiert hat Unternehmen rund um das Thema Umsatzsteuerregelungen im paneuropäischen Handel zu vertreten und zu beraten. Die JuMa GmbH arbeitet mit einem europaweiten Steuerberaternetzwerk zusammen und kann so Deine Umsatzsteuermeldungen und die Registrierung in ganz Europa übernehmen.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen